Oppgjør etter forskningstermin og stipendreiser - Kunnskapsbasen

Oppgjør etter forskningstermin og stipendreiser

Rutinebeskrivelse: Slik leverer du det økonomiske oppgjøret for mobilitetstipendet / reisestipendet etter forskningstermin og stipendreiser.

Engelsk: How to submit your mobility grant settlement

Temasiden om forskningstermin | Økonomisk støtte under forskningsterminen

Ser du etter noe annet? Se samleside om forskningsmidler | Sider merket med stipend

Fra og med 2023 skal du levere det økonomiske oppgjøret som en reiseregning i Selvbetjeningsportalen. Du må sende oppgjøret senest en måned etter oppholdet er ferdig.

Hold oversikten underveis

Du kan registrere utlegg og kvitteringer under oppholdet for å holde orden på utgiftene. Du kan enten bruke Selvbetjeningsportalen i nettleseren din eller laste ned DFØ-appen til din mobil. Følg veiledningen videre på denne siden.

Slik sender du oppgjøret i Selvbetjeningsportalen

For å fullføre registreringen av reiseregningen, må du ha følgende dokumentasjon:

- tildelingsbrevet ditt

- utfylt og signert pendlererklæringsskjema (xlsx)

- husleiekontrakt og kvitteringer på betalt husleie

- første reise til utlandet

- siste reise tilbake til Norge

- flyttekostnader

- innreisekostnader (visum, vaksine, legeundersøkelse ol.)

eventuelt:

- hjemreiser i forbindelse med pendling (kvitteringer må vedlegges for å vurdere om du oppfyller vilkårene for å være pendler).

- fripolise (gjelder NTNUs mobilitetsstipend / forskningstermin)

- utdanningsstipend (gjelder NTNUs mobilitetsstipend / forskningstermin)

Fripolise og utdanningsstipend må du søke NIRS spesielt om. Legg bekreftelsen fra NIRS ved oppgjøret.

Logg inn og finn riktig skjema

Logg inn i Selvbetjeningsportalen

Logg inn i Selvbetjeningsportalen

- Logg inn med Feide-brukernavn og passord (samme som du bruker ellers på NTNU).

Bruk Feide-brukernavn og passord (samme som du bruker ellers på NTNU).

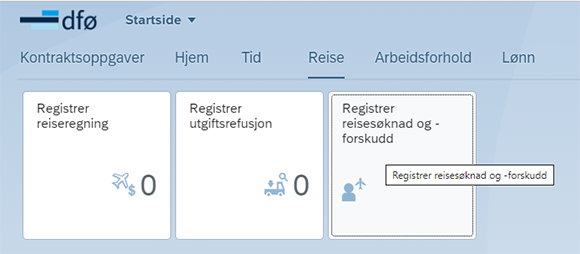

Gå til fanen «Reise»

Hvis du sendte reisesøknaden i Selvbetjeningsportalen før oppholdet

Fra og med 2023 skal du bruke Selvbetjeningsportalen før og etter forskningstermin. Før oppholdet sender du skjemaet «Registrer reisesøknad og -forskudd». Les mer på Forskudd mobilitetsstipend forskningstermin

- Når du skal begynne å registrere reiseregninger, finner du reisesøknaden din i Selvbetjeningsportalen og konverterer den til en reiseregning. Se veiledning: konvertere reisesøknad til reiseregning (dfo.no)

Du har nå fått en reiseregning klar til utfylling. Følg veiledningen videre fra Reiseregningen trinn for trinn.

Hvis forskningsoppholdet ditt startet før 2023

Hvis du ikke har sendt reisesøknad i Selvbetjeningsportalen, oppretter du en ny reiseregning i Selvbetjeningsportalen ved å trykke på den blå «+ Lag ny»-knappen nederst i venstre hjørne. Du får da opp et reiseregningsskjema i fem trinn.

Reiseregningen trinn for trinn

Trinn 1: Reiserute

Datoer: Hvis du skal registrere flere reiseregninger under forskningsoppholdet, bør du her legge inn en fiktiv dato. Det er fordi det i Selvbetjeningsportalen ikke er mulig å ha flere reiseregninger i samme tidsperiode. Reelle datoer kan du da skrive i trinn 5 kommentarer.

Formål: Skriv hva reisen gjelder, for eksempel forskningstermin eller forskningsopphold.

Land/Region og sted: Skriv hvor oppholdet var. Hvis oppholdet skal være flere steder, velger du + Legg til nytt reisemål.

Regulativ: Dersom du har vært på forskningsopphold/stipendreise skal du velge Trekkfri Hyb/Leil m/kok, Priv

.png)

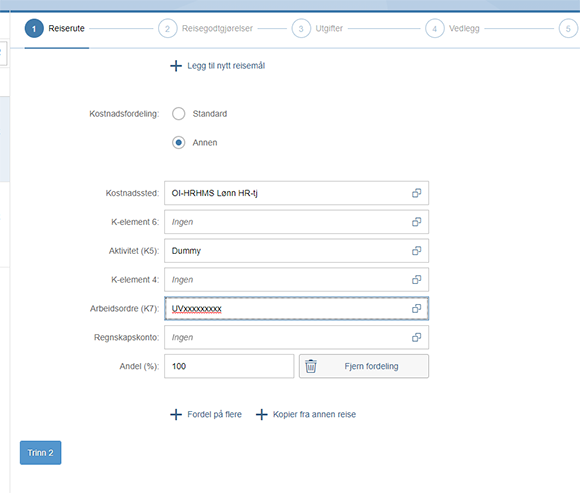

Kostnadsfordeling:

Hvis utgiftene for oppholdet skal dekkes av arbeidsplassen du jobber til daglig, lar du den stå som «standard». Hvis utgiftene skal føres på et bestemt prosjekt, krysser du av for «annen» og finner feltet Arbeidsordre K7. Skriv UV i feltet, da får du opp ei liste over prosjektnummer og -navn. Delprosjektnummeret som skal fylles ut her, vil du vanligvis finne i tildelingsbrevet.

Hvis du sendte reisesøknaden i Selvbetjeningsportalen, vil kostnadsfordelingen fra søknaden automatisk fylles ut i reiseregningen.

Hvis du lurer på hvilket nummer du skal skrive, kan du spørre prosjektøkonom for eksternfinansierte prosjekt og controller for interne prosjekt eller snakk med din nærmeste leder.

Trinn 2: Reisegodtgjørelser

Dette trinnet skal du hoppe over. Du skal ikke krysse av for kostgodtgjørelse eller kompensasjonstillegg, da dette normalt ikke dekkes ved mobilitetsstipend / forskningstermin. Derfor krysser du ikke av for det.

Trinn 3: Utgifter

Du kan velge selv om du vil registrerer utgifter måned for måned eller slå sammen for hele pret. Hvis du slår sammen utgifter for et helt år, må det legges ved et underregnskap som viser hvordan du har kommet fram til sammenslått totalbeløp

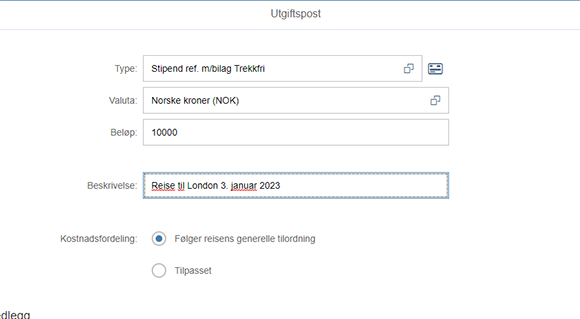

Velg + Legg til ny utgiftspost for hver utgift du skal registrere.

Du kan velge mellom to ulike typer:

- «Stipend ref. m/bilag Trekkfri» brukes til dokumenterte utgifter. Du lager en linje pr utgift du har hatt, og så legger du inn hvilken utgift det er i feltet “Beskrivelse”. Last opp bilag til alle utgiftene du legger inn her.

- «Stipend ref. u/bilag Tr.pliktig» brukes til udokumenterte utgifter eller trekkpliktige utgifter. Hvis du ikke har brukt opp hele det tildelte stipendet, må du legge inn den resterende delen av stipendet under denne utgiftstypen. Dette blir da innrapportert som trekkpliktig stipend og beskattet.

Beskrivelser:

Husleie: Spesifiser leieperioden og legg ved kvittering. Husleiekontrakten laster du opp i trinn 4.

Reisekostnader: Spesifiser i felt for beskrivelse hva som gjelder første reise til / siste reise fra oppholdet.

Les mer om skatt nederst på denne siden - ny side om skatt kommer snart.

Kostnadsfordeling: Her får du ny mulighet til å belaste et spesielt prosjekt for spesifikke utgifter utenom tildelinga. Hvis alle utgifter skal belastes tildelinga, kryss av for «følger reisens generelle. tilordning».

Vedlegg: Last opp kvittering for hvert utlegg.

Trinn 4: Vedlegg

Her ser du vedleggene du lastet opp i trinn 3. I tillegg må du laste opp annen dokumentasjon:

Se over at du har med alle vedlegg i tillegg til det du lastet opp i trinn 3.

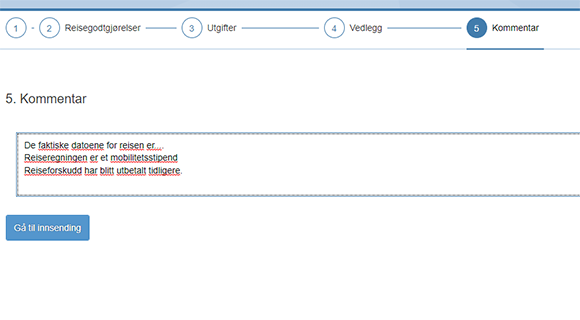

Trinn 5: Kommentarer

- Oppgi oppholdssted / land og faktiske datoer for reisens start og slutt / oppholdstid i utlandet. til/fra for reisen. Dette for å kunne beregne nøyaktig tildelt stipend ved NTNUs mobilitetsstipend forskningstermin.

- Tildelt beløp for reisekostnader beregnes ut ifra vedlagte utgifter for første reise til og siste reise fra.

- Skriv om reiseregningen er et stipend, oppgjør, faglig reise eller mobilitetsstipend.

- Opplys om reiseforskuddet har blitt utbetalt tidligere.

- Sjekk om du har fått reiseforskudd utbetalt i forrige lønnssystem før 2023, slik at saksbehandler kan registrere dette manuelt i lønnssystemet.

Ved oppgjør av stipendreiser kan det i enkelte tilfeller oppstå en differanse på en udokumentert andel av tildelinga. Denne differansen må da registreres selv av stipendmottaker som «stipend uten bilag trekkpliktig». Legg ved bekreftelse på tildelt beløp, f. eks. i form av tildelingsbrev eller annen bekreftelse. Ved NTNUs mobilitetsstipend / forskningstermin er saksbehandler ved Tjenestesenteret behjelpelig med beregning og føring av evt. udokumentert andel av stipendet til utbetaling.

Til slutt trykker du «Gå til innsending». Skjemaet vil da sendes til din nærmeste leder eller ansatt med budsjettdisponeringsmyndighet (BDM).

Mer info og veiledning

For ansatt som skal sende reiseregning/oppgjør:

Reiseregning og utgiftsrefusjon for ansatte | DFØ (dfo.no)

For leder/BDM som skal godkjenne:

Behandle reiseregning, utgiftsrefusjon og e-skjema – godkjenner 1 | DFØ (dfo.no)

For HR, saksbehandler, leder og andre administrative i prosessen:

Nasjonal BOTT-rutine 2.5.2 Behandle stipendreiser

2.5.2.1 Utbetale forskudd

2.5.2.2 Levere og gjøre opp merutgifter

Kontakt

- Tjenestesenteret

- NTNU International Researcher Support (NIRS):

- Linda Sigrudardottir, Internasjonal HR-rådgiver ved HR- og HMS-avdelingen

- Kjell Sætre, Internasjonal HR-rådgiver ved HR- og HMS-avdelingen

- Anette Moen, Internasjonal HR-rådgiver ved HR- og HMS-avdelingen

Child Pages (2)

-

Forskudd forskningstermin og stipendreiser

Veiledning til deg som skal sende søknad om forskudd før du reiser på forskningstermin. Engelsk Travel advance mobility grant Temaside forskningstermin Om reiseforskudd Søknaden om reiseforskuddet...

-

Forskudd mobilitetsstipend forskningstermin

Forskudd forskningstermin og stipendreiser